Não há como negar que administrar uma empresa é uma tarefa cansativa e complexa. Há muito para acompanhar, incluindo picos e quedas no mercado, mudanças no comportamento do consumidor e novos desenvolvimentos na indústria. Neste artigo, explicamos a importância do capital de giro e separamos 7 fontes de recursos para fomentar o seu negócio. Continue a leitura!

A importância do Capital de Giro

Há tantas variáveis na gestão de uma empresa que não é incomum que as coisas comecem a fugir um pouco do controle. Com a gestão do fluxo de caixa e do capital do negócio não é diferente. No entanto, prestar atenção especial a esses dois itens é crucial para a saúde financeira da empresa.

Em termos contábeis, Capital de Giro, também conhecido por Capital de Giro Líquido (CGL), é a diferença entre os ativos atuais de uma empresa, como dinheiro em caixa, contas a receber e estoques de matérias-primas e produtos acabados, e seu passivo circulante, como as contas a pagar.

O Capital de Giro é uma medida de liquidez, eficiência operacional e saúde financeira de curto prazo de uma empresa. Se uma companhia tem um capital de giro positivo considerável, então deve ter potencial para investir e crescer.

Por outro lado, se os ativos circulantes de uma empresa não excedem seus passivos circulantes, ela poderá ter problemas para crescer, pagar seus credores ou, até mesmo, ir à falência.

Como calcular o Capital de Giro?

Compreender em detalhes como o fluxo de caixa de sua empresa se estrutura é uma importante etapa para o planejamento das estratégias do negócio. Assim, com um retrato fiel da situação financeira é possível planejar a busca por fomento ao capital de giro da empresa, favorecendo a manutenção e expansão do negócio.

Por isso, depois de conhecer seus ativos e passivos circulantes, você pode utilizar a seguinte fórmula para calcular o capital de giro do negócio:

CG = ativo circulante – passivo circulante.

Avaliando suas necessidades de capital de giro

Em geral, as empresas se esforçam para ter um índice de Capital de Giro saudável. O excedente de Capital de Giro dá à empresa uma espécie de “reserva de caixa” contra despesas inesperadas e pode ser reinvestido no negócio para ajudar a impulsionar o crescimento.

Isso mostra liquidez de curto prazo suficiente e boa saúde financeira geral. Mas se a proporção for muito alta, também pode ser um problema. Embora não seja exatamente um problema “ruim”, sobra demasiada de capital de giro pode significar que sua empresa não está aproveitando ao máximo seu excesso de caixa e ativos, investindo-os na expansão do negócio. Isso pode indicar má gestão financeira e oportunidades de negócios perdidas.

Por outro lado, o tão temido capital de giro negativo indica que os ativos circulantes não são suficientes para cobrir dívidas de curto prazo e pode significar que a empresa precisa de capital adicional.

Fontes de recursos para fomentar o seu negócio

Há muito a ser considerado quando você está analisando a gestão do capital de giro e as possibilidades de fontes de recursos para fomentar o seu negócio. Por isso, o equilíbrio certo será diferente para cada negócio. Não é incomum que empresas mais novas precisem investir mais, por exemplo, e ter menos ativos em geral enquanto começam. Olhe para o seu setor, sua concorrência direta e considere o que você sente confortável.

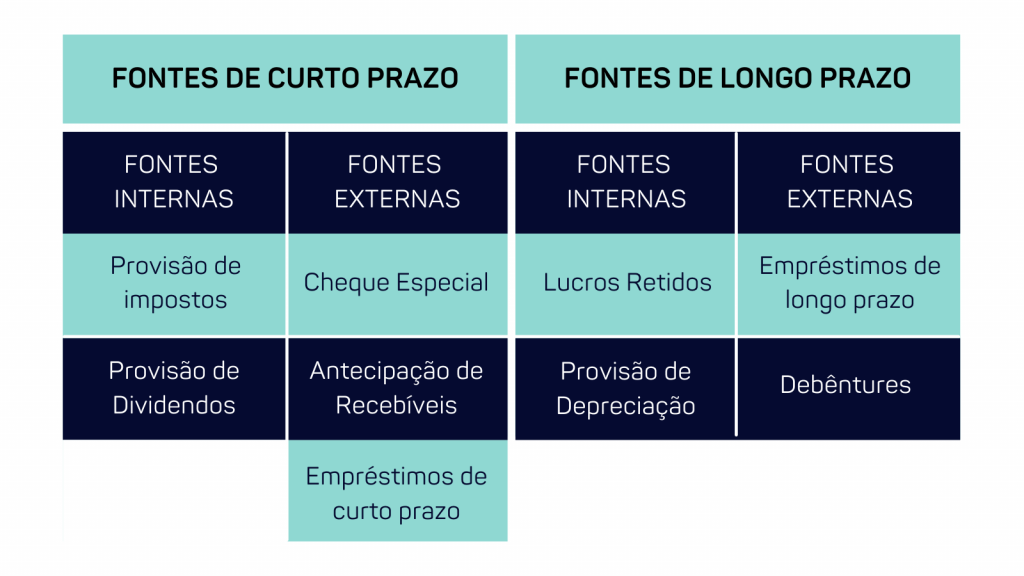

Neste artigo, dividimos as fontes de recursos para capital de giro em 4 categorias: fontes internas de curto prazo, internas de longo prazo, externas de curto prazo e externas de longo prazo. Confira na tabela a seguir:

-

Provisões de impostos ou dividendos

Enquadradas na categoria de fontes internas de curto prazo, as provisões de impostos e dividendos são passivos correntes e seu pagamento não pode sofrer atrasos. Desta forma, o fundo criado para pagamento dessas provisões atua como capital de giro, mas somente durante o período em que não são pagas.

-

Cheque especial

Em termos de facilidade e rapidez para acesso ao crédito, não há quem bata o cheque especial. Basta uma conta descoberta para que esse empréstimo emergencial entre em ação sem nem ao menos ser solicitado. Esta facilidade tem seu preço: cerca 125% ao ano, só perdendo para o rotativo do cartão de crédito.

-

Antecipação de recebíveis

De forma sucinta, a antecipação de recebíveis significa trocar os valores que sua empresa receberia numa data futura por um depósito à vista. Como resultado, você disponibiliza recurso no caixa mediante uma taxa aplicada sobre o valor do recebível.

Os recebíveis são os pagamentos que uma empresa tem a receber de seus clientes em troca de seus serviços ou produtos. Em geral, as instituições financeiras trabalham mais comumente com a antecipação de títulos performados, como antecipação de notas fiscais e boletos. Outras instituições, mais arrojadas, conseguem ir além e dar suporte a empresas com necessidades específicas de antecipação dos recebíveis de títulos ainda a performar, como contratos e pedidos formais.

-

Empréstimos de curto prazo

Os empréstimos para capital de giro são financiamentos de curto prazo que podem ajudar sua empresa a cobrir os custos operacionais, como aluguel, folha de pagamento ou reposição de estoque.

Os empréstimos têm prazos de amortização curtos e não são normalmente usados para investimentos de longo prazo, como imóveis ou equipamentos. Assim, os bancos costumam ofertar taxas percentuais anuais mais baixas para empréstimos de capital de giro. Por outro lado, avaliam o perfil do tomador a partir de uma pontuação de crédito e com requisitos de receita bastante rígidos.

-

Provisão de depreciação e lucros retidos

Uma vez que o valor provisionado para depreciação na contabilidade não é imediatamente utilizado, ele pode ser usado para financiar as operações internas da empresa.

Isso porque o valor deduzido da depreciação dos ativos imobilizados fica retido na empresa pelo mesmo período e pode ser usado como uma fonte temporária de capital de giro, desde que o gasto de capital seja adiado.

O lucro, por sua vez, é o acréscimo de fundo que está disponível para financiamento interno, na medida em que é retido na organização. Os lucros retidos são uma fonte importante de financiamento de capital de giro.

-

Empréstimos de longo prazo

Os bancos oferecem alguns dos empréstimos de capital de giro de mais longo prazo disponíveis para empresas. Mas os bancos só podem oferecer essas taxas baixas reduzindo substancialmente o risco.

Assim, para obter aprovação para um empréstimo de capital de giro de longo prazo de um banco, sua empresa precisará mostrar lucratividade estabelecida por anos consecutivos, balanços sólidos, bom crédito e um forte histórico de reembolsos de credores.

No entanto, o processo também não será rápido, pois um empréstimo de capital de giro de longo prazo de um banco pode levar semanas, senão meses, para ser concluído.

-

Debêntures

Debênture é o nome atribuído aos títulos de dívida emitidos por uma empresa a fim de captar recursos com investidores para financiar seu capital de giro.

A desvantagem deste processo está na restrição quanto ao tipo de empresas aptas a emitir debêntures: apenas empresas do tipo Sociedade Anônima (S.A) estão autorizadas a fazer emissões públicas.

Com 22 anos de atuação no mercado financeiro, a Taipa estruturou um portfólio robusto de soluções financeiras e conta com uma equipe de especialistas apta a auxiliá-lo nesta tomada de decisão. Para solicitar um atendimento personalizado, entre em contato conosco agora mesmo clicando aqui.